2016年全球股市受到陸股重挫、北韓試爆氫彈、國際原油價格續跌等利空大幅震盪,究竟該如何面對詭譎多變的市場?在市場震盪期間,前景總是不明。然而,長期實證經驗顯示,投資人若能以長線的角度更宏觀來看待市場與運用資產配置、分散投資風險,那麼短期的悲觀往往在長期投資的實證經驗中所調適、淡忘。

在混沌不明時,掌握回歸基本面的重要性,才能清楚投資方向,謹守逆勢思維、堅定長期投資信心向前行。

1、震盪是長期投資正常的一部分

當投資人面對經濟、政治與企業環境改變時,不可避免的是股市將會震盪。身為一個投資人,投資心態與觀念非常重要。當我們在投資旅途中市場震盪初期即已有心理準備,當震盪發生時,我們比較不會訝異,且反應也比較理性。藉由擁有正確的觀念與態度來接受市場震盪是投資的一部分,投資人能採取冷靜看法,且能專注其長期目標。

2、長期投資承受股市風險通常會有回報

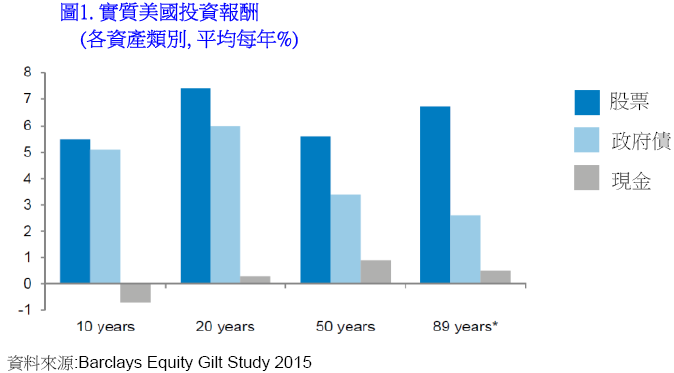

相較主權債投資人,股市投資人承擔額外風險將有所回報,即長期有較高的平均報酬。此外,兩者波動風險亦不同。事實上,金融商品價格起伏不定遠超過本身的真實價值,藉由價格被高估或被低估,投資人能預期價格波動即可帶來投資機會。長期而言,股價受企業獲利所帶動,而且就實質角度來看,例如在考量通膨之後,股市表現通常優於其他類型的投資。

3、市場修正能創造誘人投資機會

市場修正是多頭行情中正常的一部分,一個多頭市場正常可以看到一次以上的修正。股市修正通常有好機會進場投資股票,因為投資評價變得更誘人,當市場反彈時,能夠給予投資人高於平均的報酬。歷史上經歷短期股市損失之後,通常緊接著會有反彈,甚至突破高點。

4、避免停止投資,甚至要開始投資

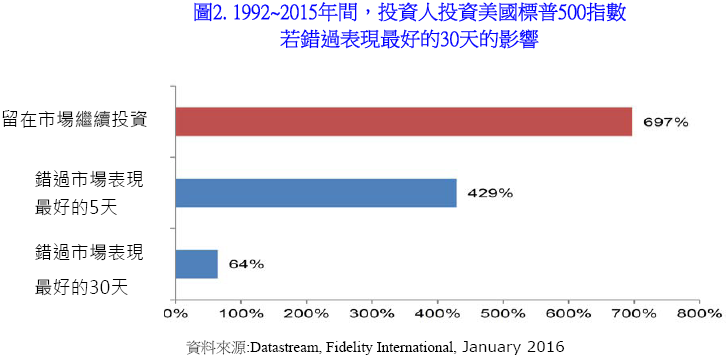

持續在場投資勝過預測市場,一旦已做投資決定,慣性是可正面的投資力量:在市場上錯過最好股市表現的天數,將對你整個投資有很大的影響。當投資人試著預測市場,以及停止與再開始投資,他們正面臨可能會錯過股市中表現最好反彈行情的風險,而使得未來投資報酬率變差,以及通常在震盪期間,錯過最誘人投資機會。根據歷史資料統計,若投資人僅是錯過其中股市表現最好的5天,那麼將對長期報酬率有顯著的影響。

根據Datastream近25年的資料進行分析,發現從1992年1月1日至2015年12月31日,儘管其中經歷亞洲金融風暴、網路科技泡沫危機、全球金融風暴、歐洲債務危機等衝擊,投資人若能淡定投資,不被一時的市場波動嚇跑,則投資總報酬(Total Return),在主要市場(日本除外)均呈倍數成長,例如:德股可獲得581%總報酬、英股486%、法股452%、美股也有697%的回報。

如果投資人被一時市場震盪迷惑,暫時離場錯過了表現最好的5天,德股僅剩329%的總報酬、英股294%、法股244%、美股429%回報,卻是少賺了兩成以上的績效。而若投資人出場後錯過了表現最佳的30天,德股僅剩2%的總報酬、英股報酬剩28%、美股64%、法股甚至是-15%,績效差距極大。是否投資人要為一時市場消息波動而驚慌失措逃離市場?卻因此而錯過了股市長期成長契機?值得投資人深思。

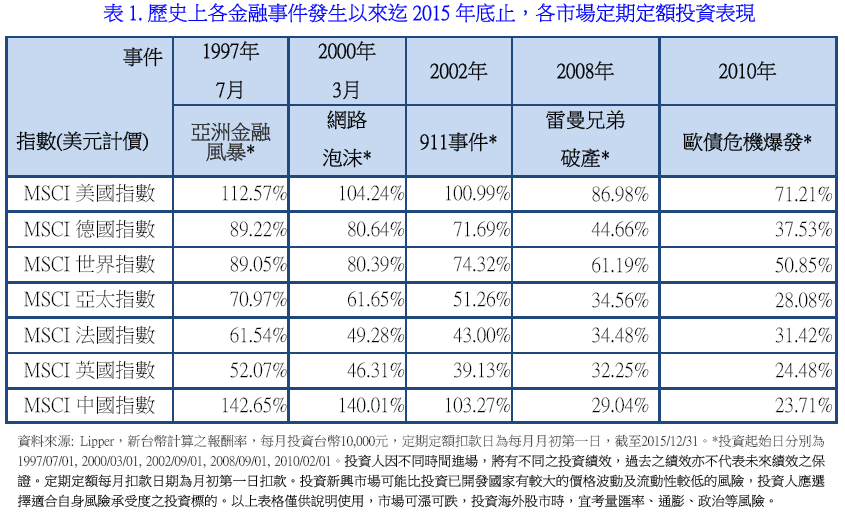

5、定期投資積財富的優勢

定期以某些金額投資一檔基金是合理可行的,例如每個月。此法是眾所皆知的平均成本投資法,儘管這不保證獲利或是能在市場下滑趨勢中而受到保護,但它的確幫助投資人避免投資在單一時點,且能夠降低與平均買進成本,更可受惠於市場反彈行情。

(富達投信 提供)